如何解读财务三表,资产负债表

· 18 min read

如何看待财务造假

- 财务造假是商业问题,不是股市问题。

- 优秀的公司造假动机非常小。

- 财务数据是用来做排除法的。

财务造假只能够适当的提取调节财务数据,掩盖不了多少问题的。

如何识别财务造假

- 只看财务数据,无法识别财务造假

- 没有假数据,只有假业务!

- 公司业务和财务数据不符

财务造假案例

- 2016-11-乐视网 : 当年乐视网的在线视频赛道都是亏钱的,你又不是行业老大,凭啥你是唯一盈利,在当时比较违和。

- 2020-01-31-瑞幸: 买一送一的营销这么搞,怎么还能赚钱呢?浑水线下蹲点数客户数量,要小票确定开票金额与实付金额。

- 2021-东方集团: 打开财报一看,一眼就是一家垃圾公司。

懂财务没用,财务人员亦有差距,财务人员炒股一样亏。财务能力是一个必要非充分的专业技能。股票投资的核心能力是企业经营能力,对口的职业是企业家和创业者。

上市公司财报发布节奏

- 01-01 --> 04-30: 四个月内发布年报,包括全面的财务信息和业务信息

- 03-31 --> 04-30: 一个月内发布一季报,仅财务信息

- 06-01 --> 08-31: 两个月内发布半年报,包括财务信息和简单业务信息

- 09-30 --> 10-31: 一个月内发布三季报,仅财务信息

官方发布渠道,巨潮资讯网

分析案例-珀莱雅

企业年度报告结构

- 第十节财务报告,企业的财务三表之外:

- 公司的业务信息一般在第二节和第三节,这里有公司的大量业务描述。

- 股权架构在第七章节,第一次看公司的时候,需要了解一下,后续如果没什么变化的话,就不用关注。

- 其他内容都不是特别重要,每年看财报的时候过一眼就行了。

- 如果公司基本面变化不大,一般讲都是一样的东西,我们只关注变动的部分就可以了。

注册会计师出具的审计意见

只有在标准无保留意见的情况下,这个财报才具有分析价值。

上市公司的三张财务报表

- 资产负债表: 而成果的过程是怎么来的?就都是从资产负债表中解读出来的。

- 损益表: 公司的业绩规模,成本,毛利润,净利润都在里面,代表公司当期的经营成果。

- 现金流量表

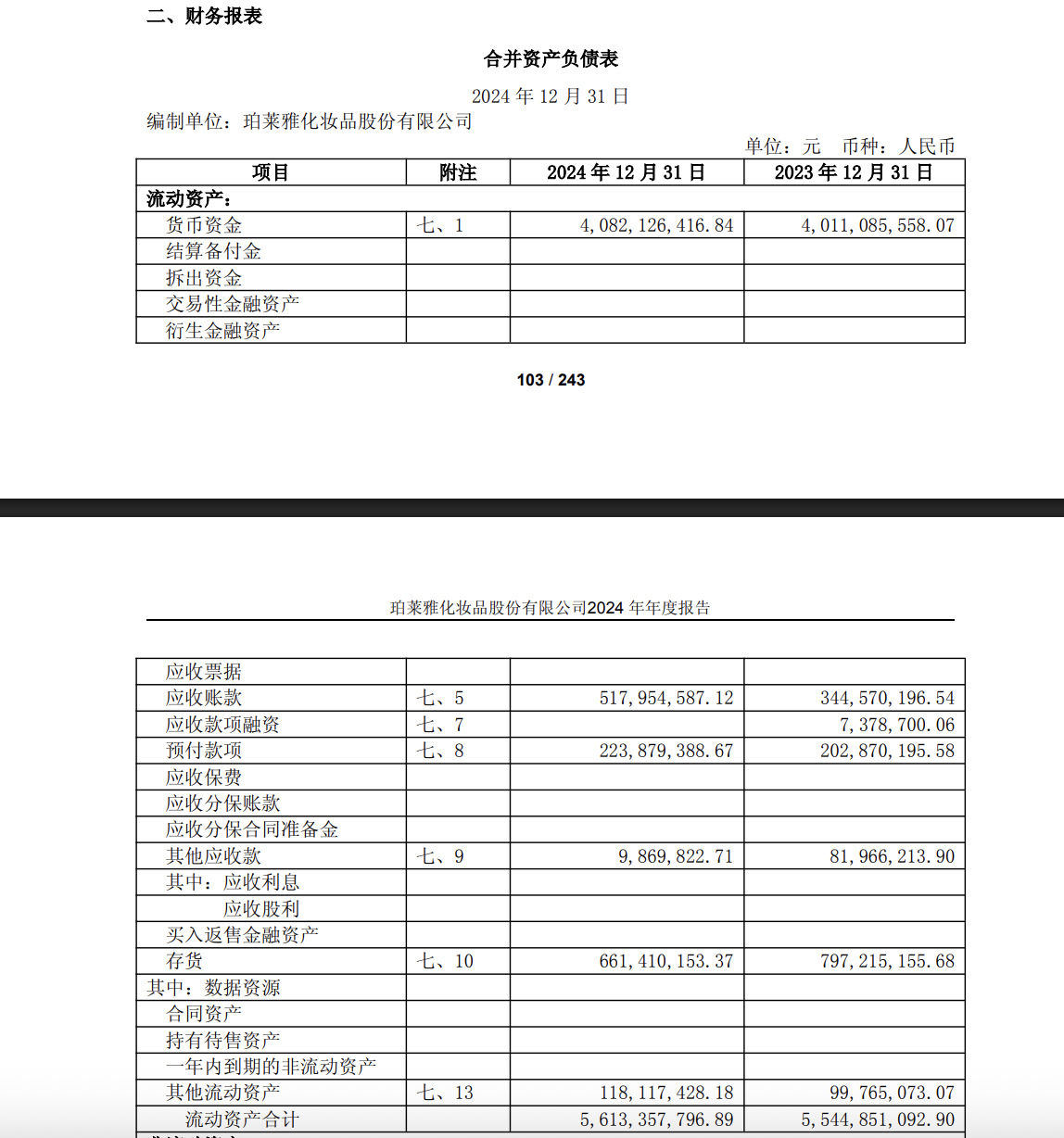

打开珀莱雅的资产负债表

- 如果企业的资产结构很差,基本可以判断公司很差。

- 我们看财报的时候,一般开两个窗口,一边专门显示这个附注的内容,然后项目和附注同时对比对照去看。

从流动性资产开始,

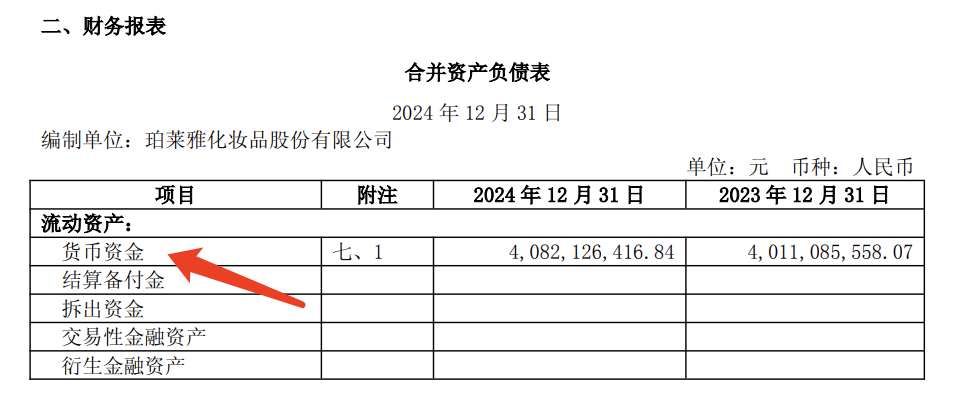

资产负债中的第一项,货币资金

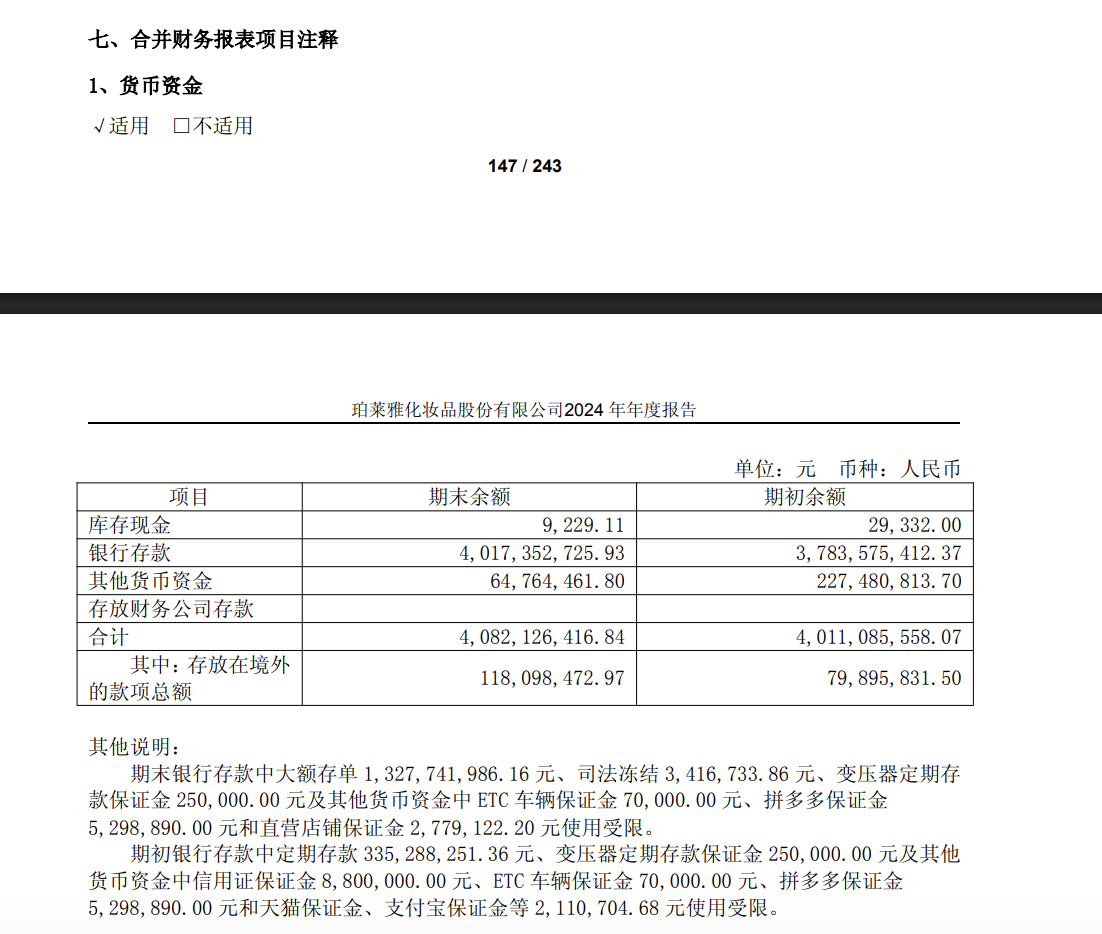

- 资产负债表项目-货币资金: 货币资金的项目是个汇总值,明细可以在财报后面的附注中查到。

- 资产负债表项目-货币资金注释

- 库存现金不多,现在很少用纸币

- 银行存款 40 亿元

- 其他货币资金,一般是出口外汇,只有 6400 万,说明珀莱雅的主要市场在国内

- 初步看: 如果你的兜比脸还干净,我凭什么相信你的盈利能力呢?

- 继续往后看: 我们需要把资产负债表的多项放在一看,才能够看到更多信息

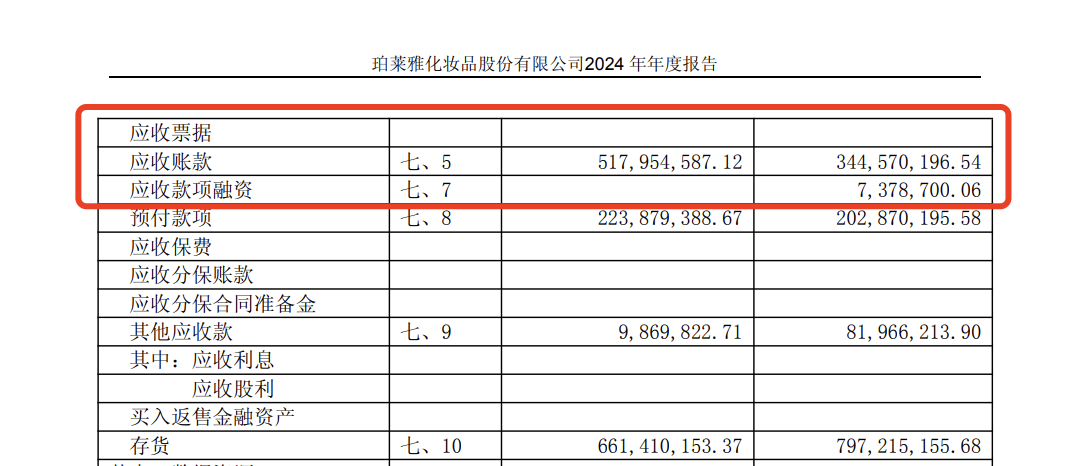

公司产品交付后,款项未回收,应收账款

- 企业应收账款一般分两种形态,一个是应收票据,一个是应收账款。

- 企业和企业的合作不是一手交钱一手交货,企业支付款项需要走审批流程,就算审批流程通过了也不会立刻打款,一般会集中到某个固定日期,集中处理供应商的款项支付业务。

-

应收票据分为银行承兑汇票和商业承兑汇票 (企业收到你的货了,暂时没有钱支付,就跟你先打个欠条)

- 最好是现金直接支付。

- 银行承兑汇票是由银行承诺兑现的,到期后公司就拿着票据找银行换现金。

- 商业承兑汇票是企业承诺兑现的,信用度没有银行高,能不能按期兑现取决于企业自身的财务状况。

- 最差就是挂个应收款,意思是钱先欠着,晚点给。

-

通过分析应收账款的意义在于: 公司的商品是否抢手?

应收账款是否能回收,企业坏账分析

- 应收账款虽然在资产表内,但它不一定能够收的回来。

- 从附注来看,珀莱雅和京东有点纠纷,有 5 个亿的坏账,不过这个数据和公司的业绩规模比,还在承受的范围内。

- 所以这个项目的风险评估,我们是可以接受的。

- 如果一家企业的营收账款很多,然后坏账风险还很高,那我们就不用去看这家公司的信息了,直接淘汰就好。

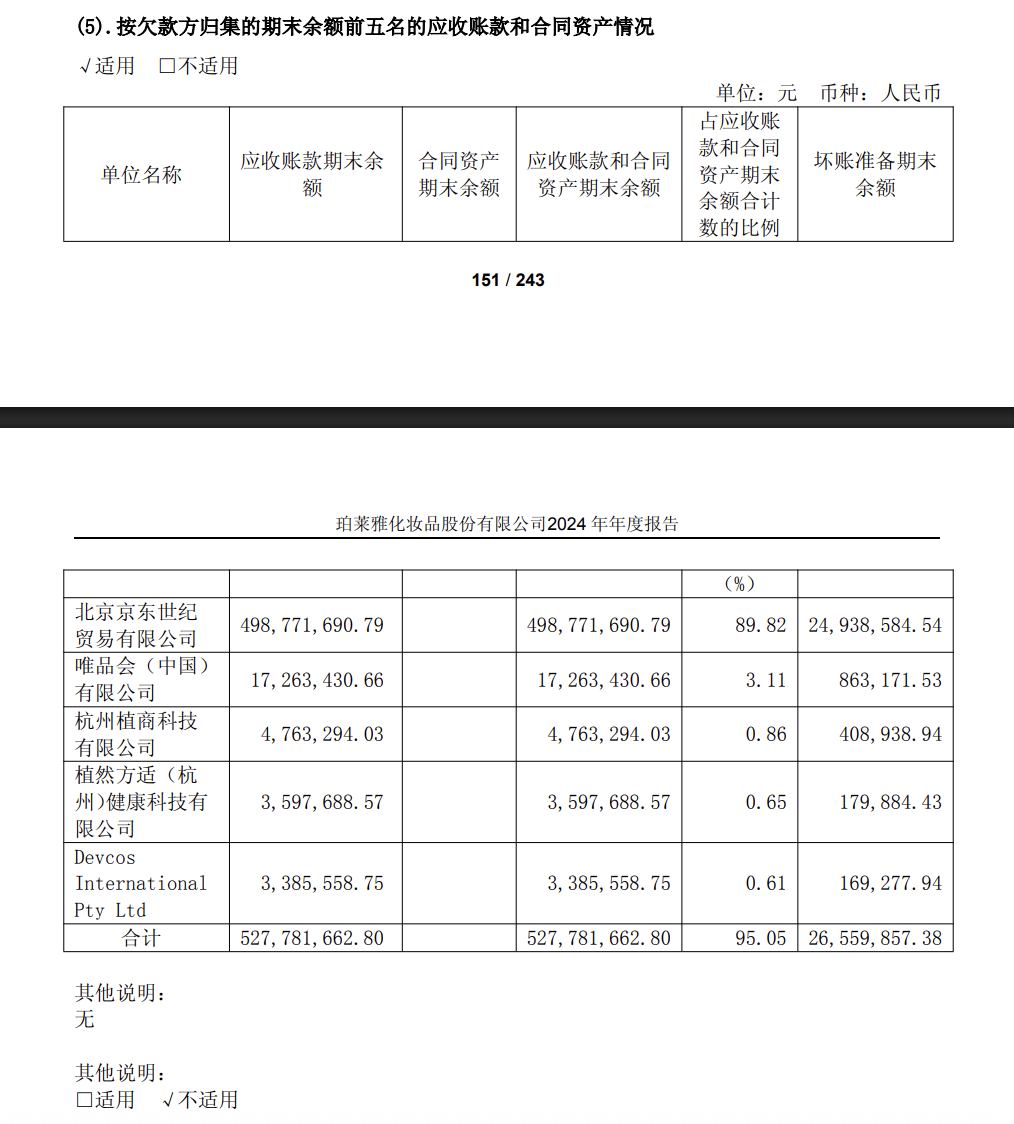

企业采购提前支付,预付账款

- 相比于应收账款,预付账款这个科目不是特别重要。企业经营除了卖货收钱之外,肯定还会采购其他公司的服务。

- 预付账款主要是做合理性分析,要结合业务来看。珀莱雅是产品型公司,产品销售渠道主要是电商平台,他的预付款只有两个亿(1.5 左右)多,基本上涌来支付电商平台服务的,很正常很合理。

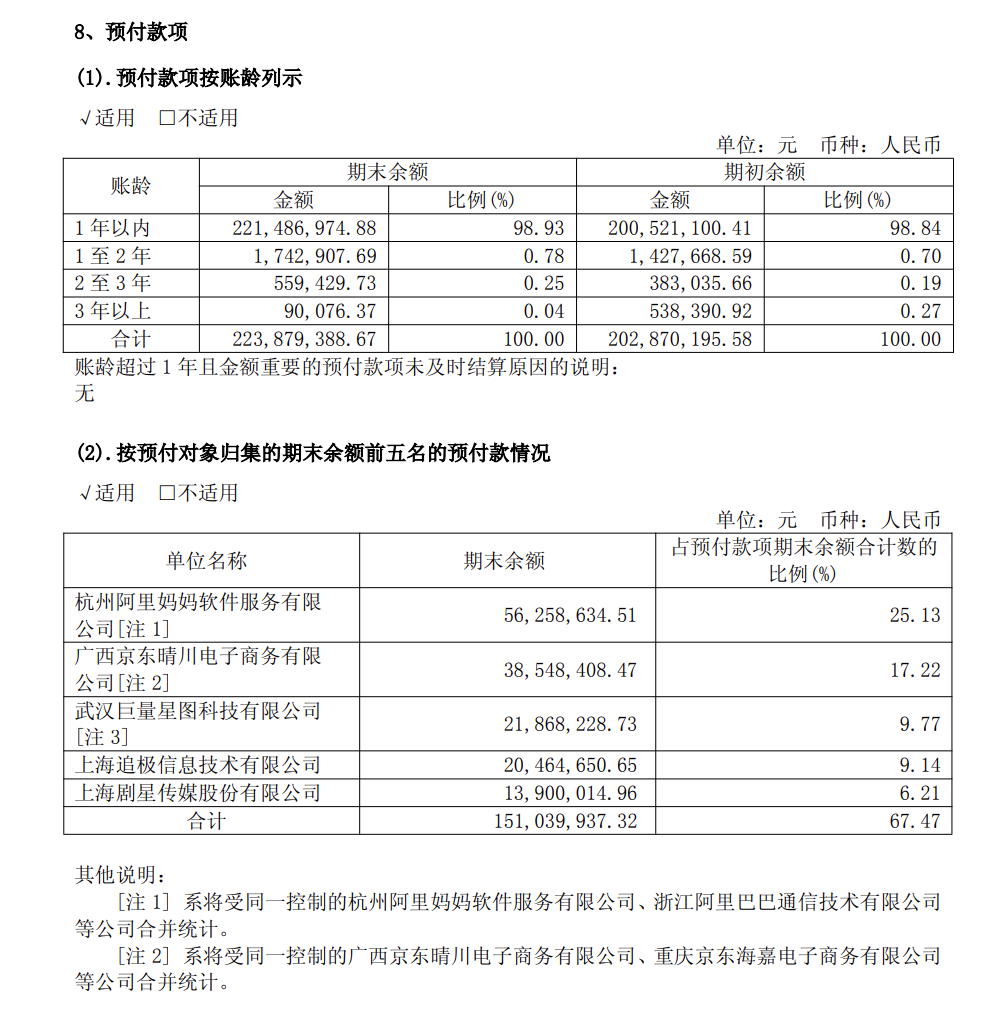

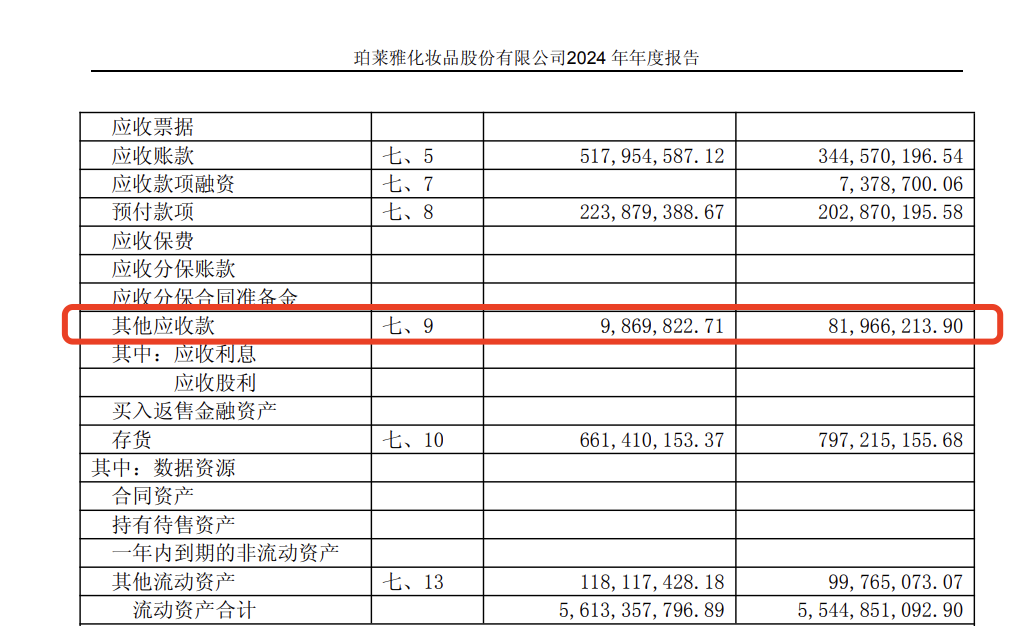

企业应收款大杂烩,其他应收款

- 所有跟主营业务没啥关系的应收款都会塞到这个科目中来。

- 比如办公室房租的押金,为员工垫付的差旅费,还有对外的借款。

- 如果是管理规范的企业,这个金额一般会比较少;如果这个项目金额多的话我们就要注意了,特别是企业货币资金比较少的情况下,看到公司有这方面问题的话,就可以淘汰掉了。

- 这里是 900 万其他应收款,对于企业业绩规模过百亿来说,这里问题不大。

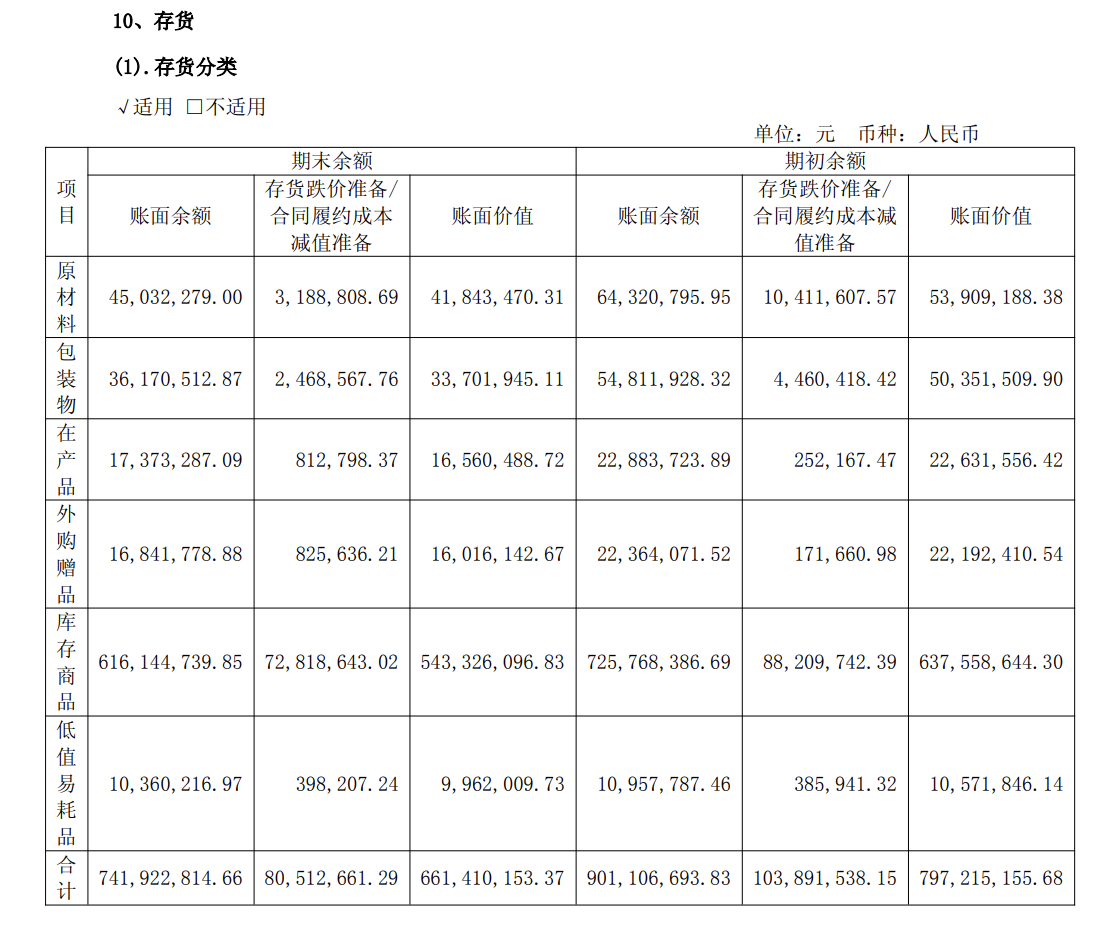

企业销售是否顺畅,存货分析

- 企业没卖掉的商品就叫存货。除了带销售的商品外,还包括原材料,商品包装等。

- 单独看意义不大,要把存货和业绩规模做对比,得到一个比例系数。

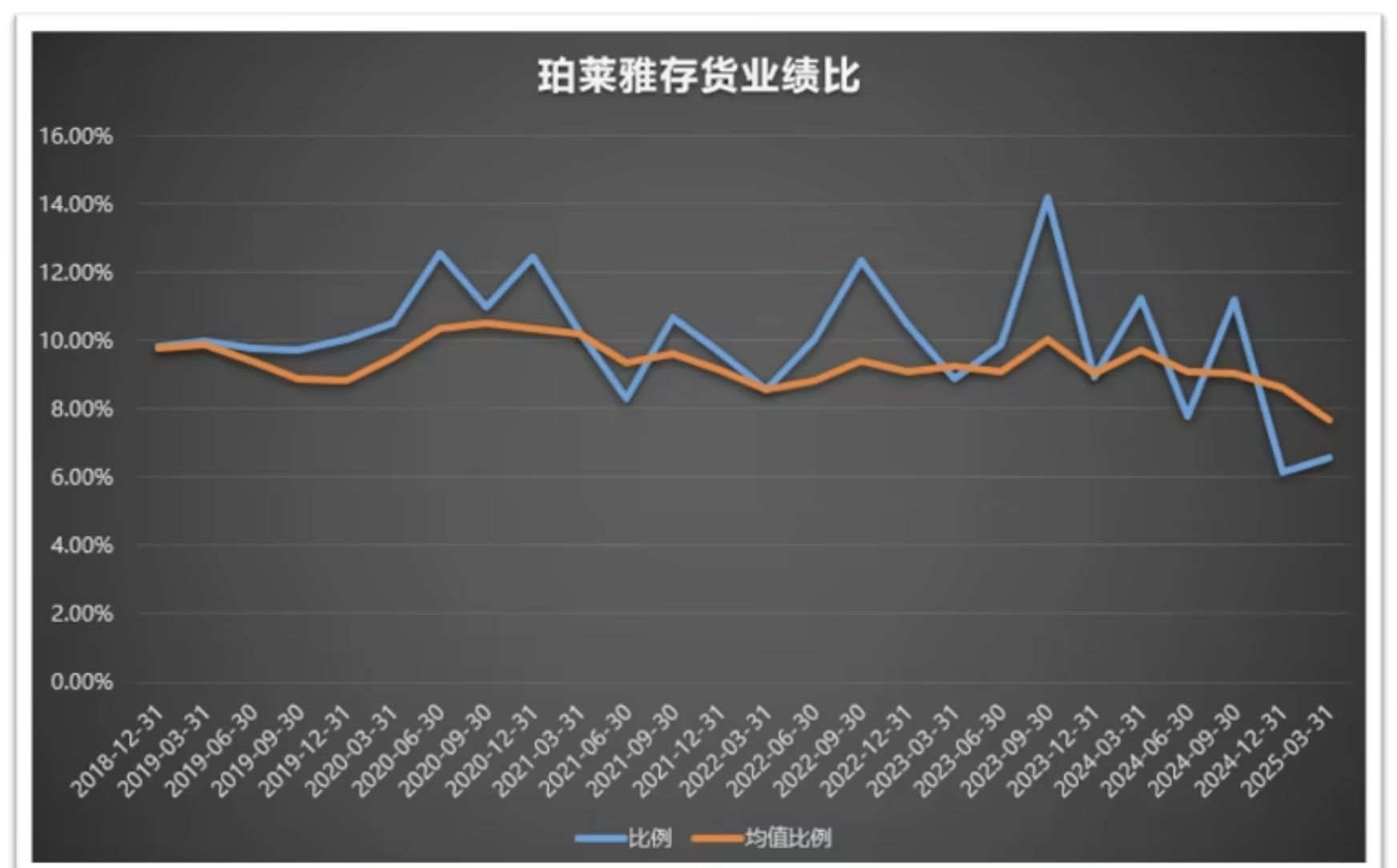

企业销售是否顺畅,存货与业绩的比例趋势

- 通过比例系数的趋势做分析,如果存货占比过高,就说明企业销售不顺利,如果占比走低了,销售情况比较好。

- 不过存货占比过低也不好,所以企业运营的一个工作目标就是控制企业的存货量,让它保持在一个比较合理的位置。

- 存货相关的风险是存货贬值,比如房地产行业的案例,房子建好后卖不掉,存货积压;

- 房价大跌,要卖只能降价卖,原有存货集体减值,造成公司利润大幅亏损。

存货是一个比较容易做手脚的地方

- 虚构商品的采购流出资金,再将这些资金流回企业虚增利润。

- 通过加大生产,降低单位产品的成本,造成公司的毛利润虚假提升,也能虚增本期利润。

以上是流动性资产,接下来是非流动性资产。

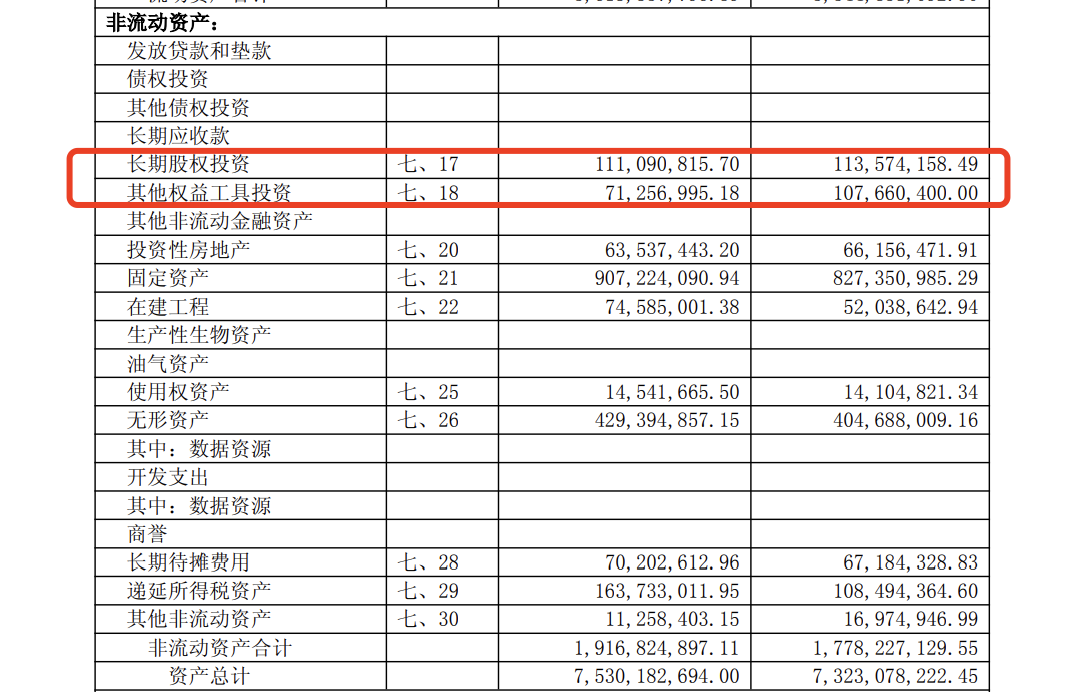

企业投资布局,长期股权投资

- 大型公司都会有一些投资布局的,比如投资核心供应商,渠道商,加强公司上下游合作的流畅度。

- 珀莱雅的投资大头是一个叫嘉兴沃永的投资基金,投资都是和公司主营业务相关的企业。

- 这个长期股权投资,主要是评估它的合理性,对投资人专业要求比较高。

- 评价公司本身的好坏,不需要关注这一项,除非投资金额占比特别大,一般不用太关注它。

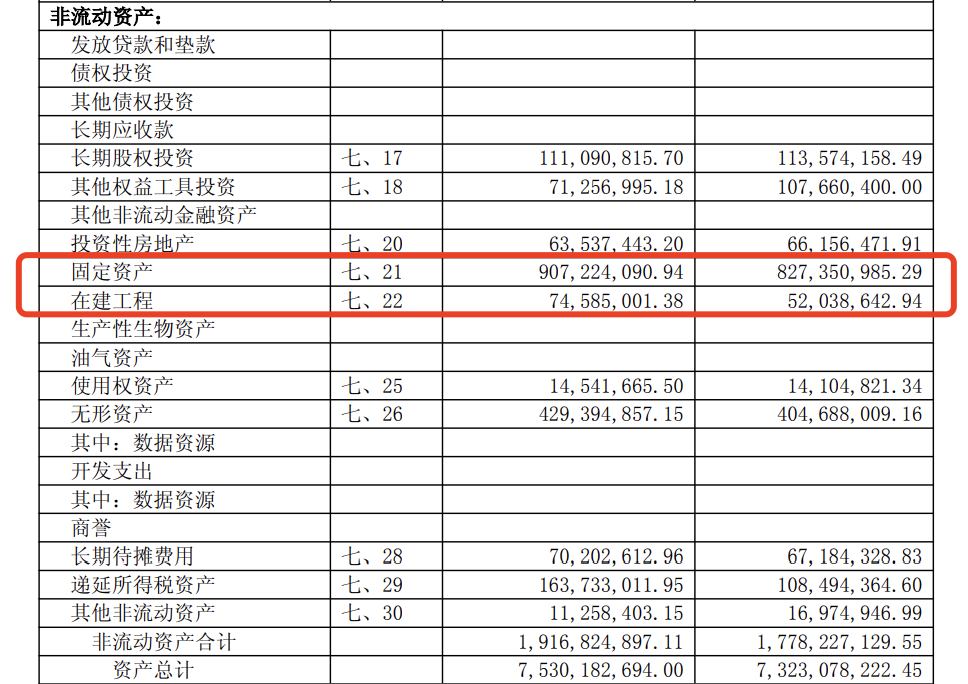

企业和生产有关的资产,固定资产 & 在建工程

- 公司为经营而持有,使用寿命超过 1 年,价值比较大的非货币型资产。

- 比如上班用的电脑,办公设备,厂房,机械设备,属于公司的车辆等。

- 主要是了解折旧对成本的影响,具体的折旧会计准则,都有标准规则,自己去查。

对于固定资产的投资分析思考有两方面

- 确定公司的商业模式

- 固定资产占比比较高的公司是重资产公司,一般是工厂等;固定资产占比比较低的公司是轻资产公司;

- 关于资产折旧,由于公司财务的会计准则是偏保守的,所以公司的资产使用时限一般是超过资产折旧年限的。如果公司的资产折旧完后,它还在使用,那么公司后面的利润会显著提高一点点。

- 通过这个项目的数据来验证之前对公司业务推演。

对于在建工程,

- 建设好后,会移动固定资产;对于重资产公司,如果工程建好后,暂时还没有移动到固定资产,因为移动到固定资产后,就要开始算折旧,便会产生费用。处于美化利润的考虑,有些公司建好后不会立刻把在建工程转为固定资产,控制一下当期利润。

- 对于轻资产公司,这个科目没什么大的问题。一般就是把固定资产 & 在建工程这两项混在一起看就行。

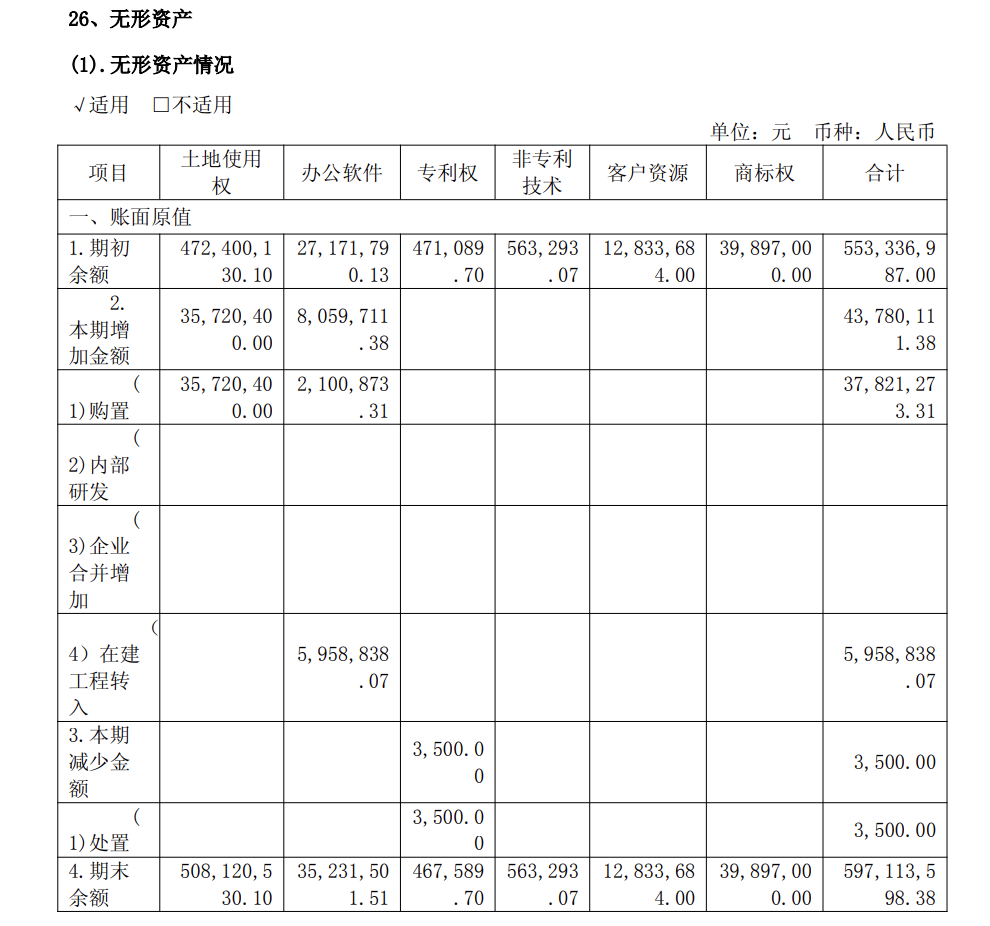

企业和生产有关的资产,无形资产

- 字面意义理解即可,包括专利权,商标权,著作权,办公软件,土地使用权等。

- 对于这个项目我们主要考虑的是业务层面的合理性,一般公司这些科目的金额都不会很多。

- 如果占比不高的话,你就可以不用太关注。

企业收购溢价产生的资产,商誉

- 企业溢价收购,产生商誉

- 我们评估企业,看重当下和未来

- 警惕企业超高溢价收购,是否利益输送

比如一个企业的收购成交价是 1000 万,但企业的净资产公允值只有 700 万,那收购是不是产生了 300 万的溢价?这 300 万的溢价就要计入到商誉里面去。

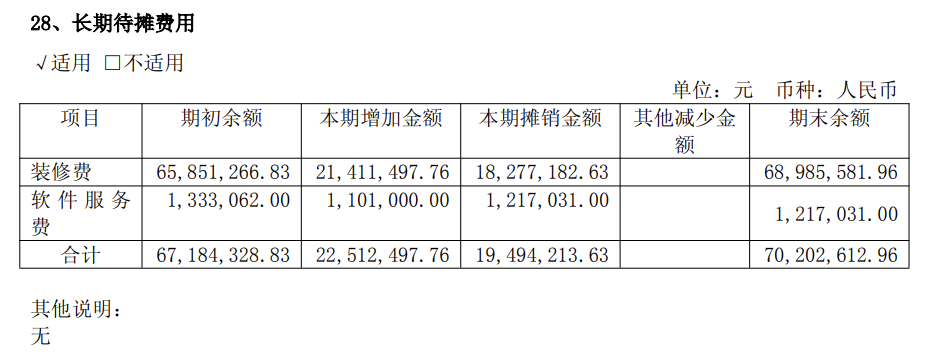

暂时不计入费用的资产,长期待分摊费用

- 比如珀莱雅的长期待分摊费用是办公室的装修费和软件服务费。

- 只要评估合理性就可以了,属于一个记录性的科目。

- 长期待分摊项目是已经花掉的钱,只是暂时没有计入成本费用而已。如果项目金额太高,看起来又不合理,就可以直接认为公司的资产情况很差,这种公司直接淘汰就好。

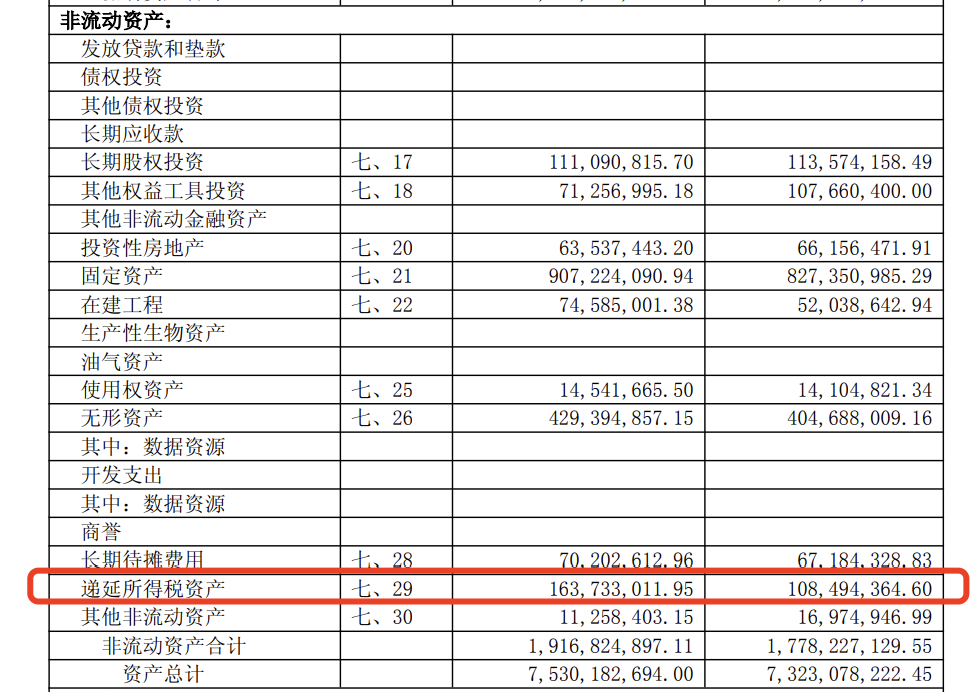

企业计算税务,与税务局计算有差异,递延所得税资产

- 对于利润,公司自己的税务算法和税局的算法不一定一样。针对一些情况,税务根据法规它不太一样。

- 比如超过一定额度的招待费,折旧摊销,减值准备等。

- 当公司计算的税比税务局计算少,公司肯定要按照税务局的金额交,但这样交税的金额就和公司自己的帐对不上,多出来的部分就计入 递延所得税资产 项目。

- 意思是,公司觉得这笔钱不应该交,虽然不情愿还是要交给税务局,但公司就把多交的部分作为资产记录下来。

- 公司计算的比税务局多也是同样的情况,少交的部分也计入 递延所得税资产。可能以后还是要上交的。

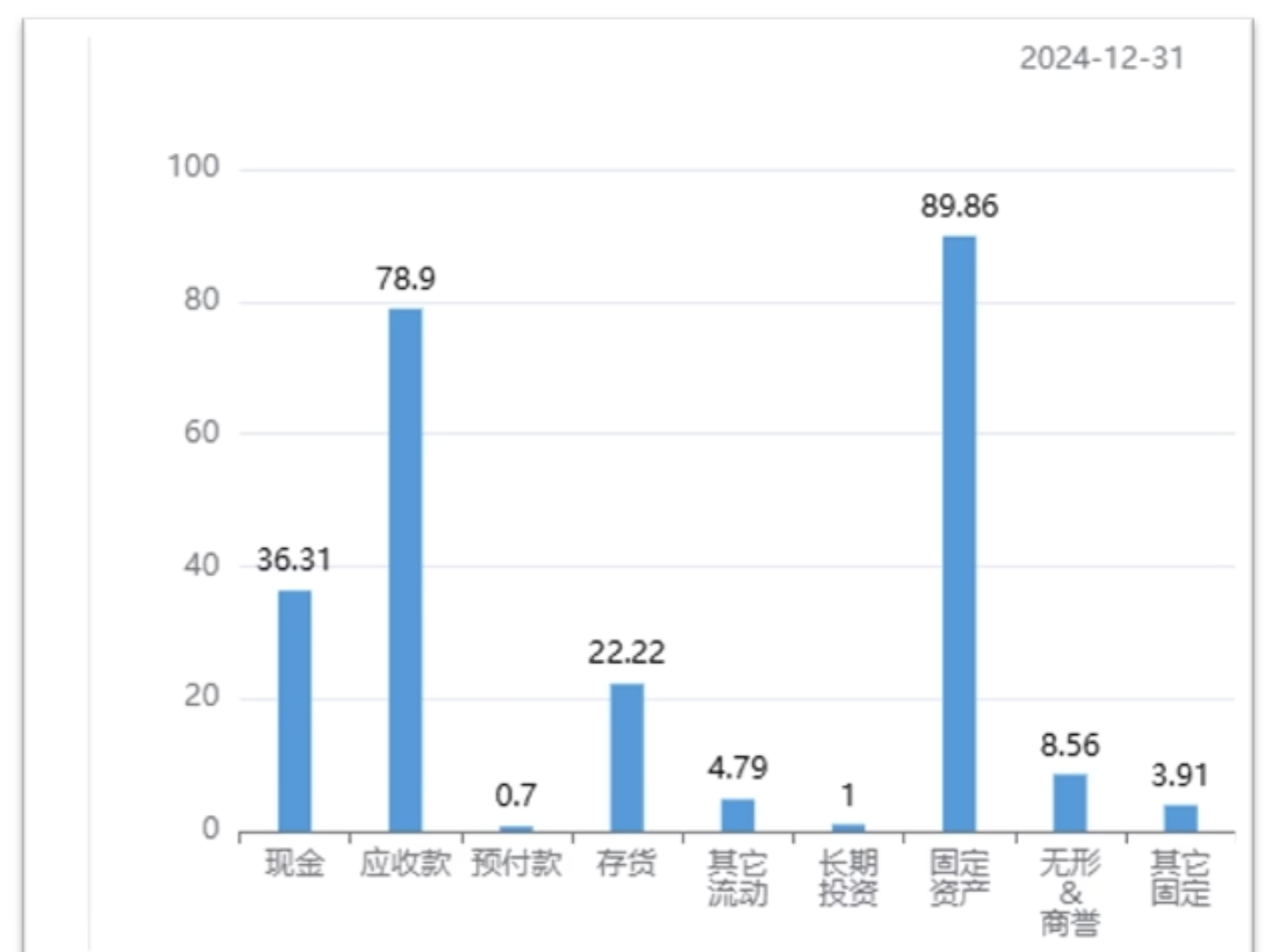

资产负债表的图形化,资产分析

反面案例,垃圾公司的资产结构

讲完资产的部分,我们再来看负债的部分。

分析思路

- 先搞清楚项目意思

- 在搞清楚项目场景

如果公司财务作假,一般都是虚增资产来提高利润,几乎没有对负债端作假的,所以负债类的项目数据一般是比较真实的。

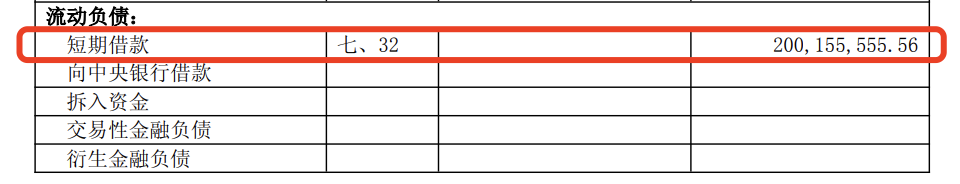

企业负债分析,短期借款

- 与资产类第一个项目货币资金对应上,好公司钱多债少,垃圾公司钱少债多。

- 看珀莱雅的数据,会发现 23 年有 2 亿短期借款,但是 24 年完全没有借款。

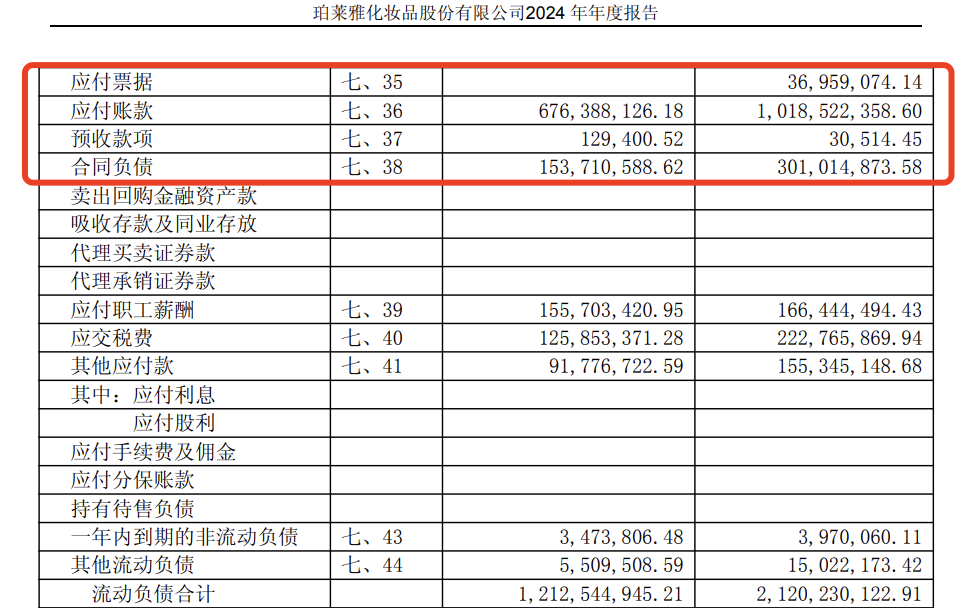

企业经营性负债,应付账款 & 合同负债

应付账款和合同负债,这两个负债项目叫经营性负债,是随着经营业务而产生的。

- 应付账款是拿了供应商的货,暂时先不给供应商钱。拖一段时间再给,这就相当于一步无息贷款。与应收账款对应。

- 应付账款比较高,是企业在供应链上强势的特征。

- 如果此项过高了也不太好,感觉公司对供应商过于压榨了,搞得大家怨声载道。处理不好和供应商的关系,是有可能造成公司产品质量下降的。

- 预收账款和合同负债,先收了客户的钱,但是还没有给客户发货。

- 这笔钱虽然收了,进入了公司荷包,再从法律上来讲,它并不属于公司,所以要以债务的形式体现。

- 主营业务相关的预收账款要以合同负债的项目记录。看数据的时候,这两个可以合并看的。

别的案例: 企业先收货款,在交付产品,合同负债

房地产期房销售

公司产品极度畅销: 飞天茅台, 产品市场成交价高于产品建议零售价

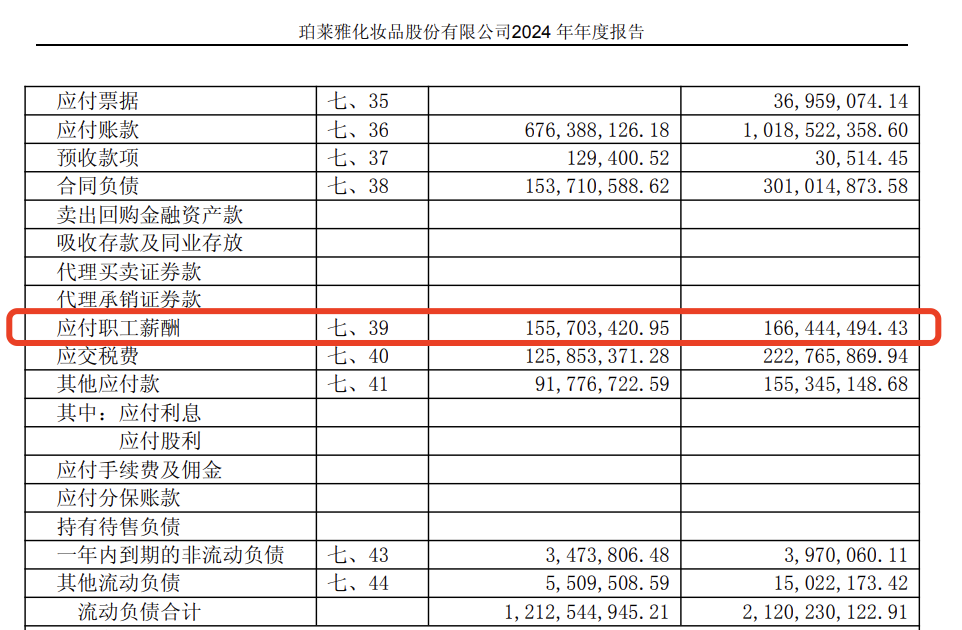

企业职员先工作,次月再发工资,应付职工薪酬

- 这个项目不是特别重要,不过可以从此项目中推算出企业的平均薪酬

- 对于公司估值来说,这个项目不用太关心

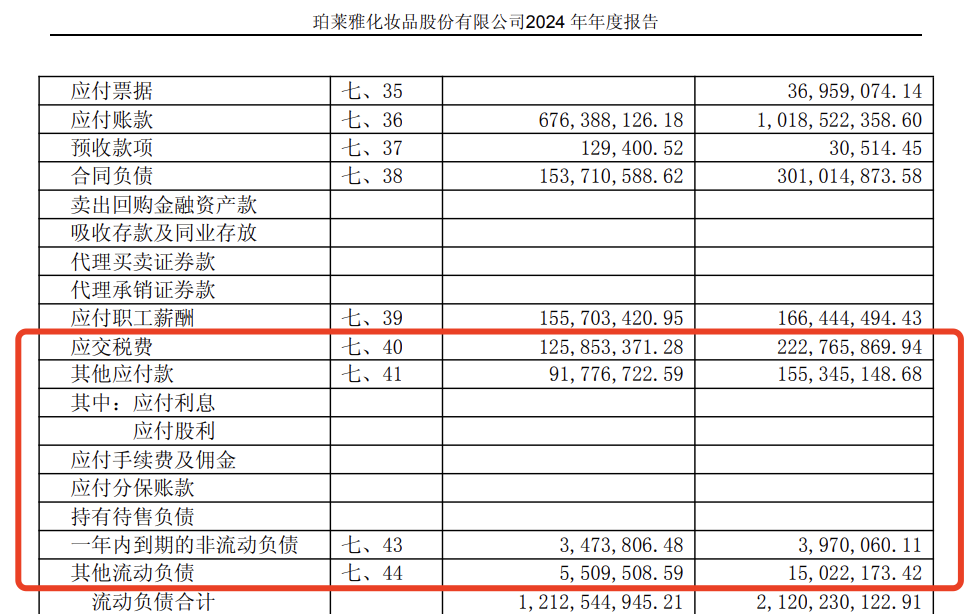

企业财报中一些不太重要的负债项目

- 一年内到期的非流动负债,可以当成短期借款。

- 其他应付款和其他流动负债,这个和前面讲的其他应收款一样,都是大杂烩科目,和主营业务不想干的东西就往这里塞。

- 主要看体量,如果体量不大的话,就不用管它们。如果体量比较大的话,我们再拉到报表的后面去找注释,从业务层面上去解读一下;

- 如果比例比较大,也证明公司的财务管理是很不规范的,我们看珀莱雅的年报,这几个项目也只有几百万而已,对于体量 100 亿的公司就可以忽略了。

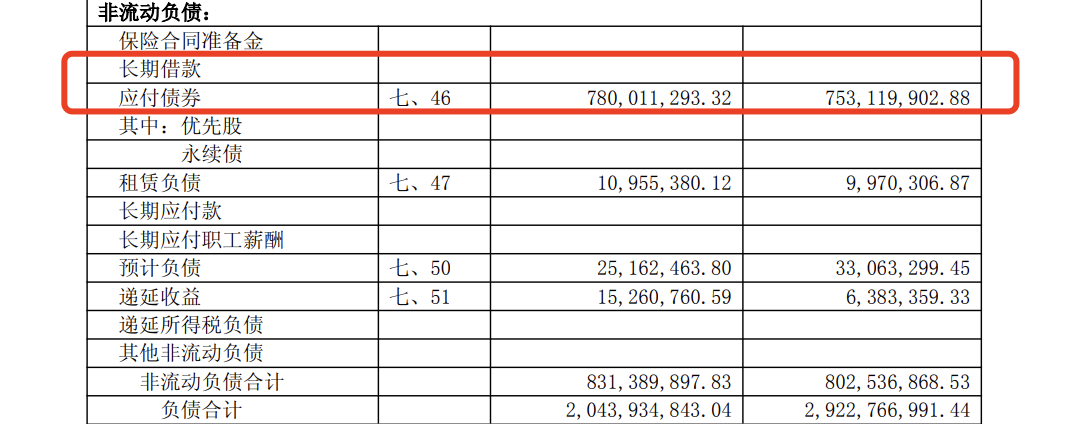

企业非流动负债,长期借款 & 应付债券

- 长期借款的分析思路和短期借款差不多,它只是暂时不着急还的钱而已,不过不着急还不代表不用还,随着时间的推移,长期借款也会变成短期借款的。

- 公司借债是为了扩大公司的经营,为了以后能赚更多的钱,等公司规模做大了,那现在借的这点钱就不算啥了;

- 但如果公司的业绩增长不达预期,业绩规模和盈利能力持续上不去的话,那这个长期债务就是一个很大的风险。

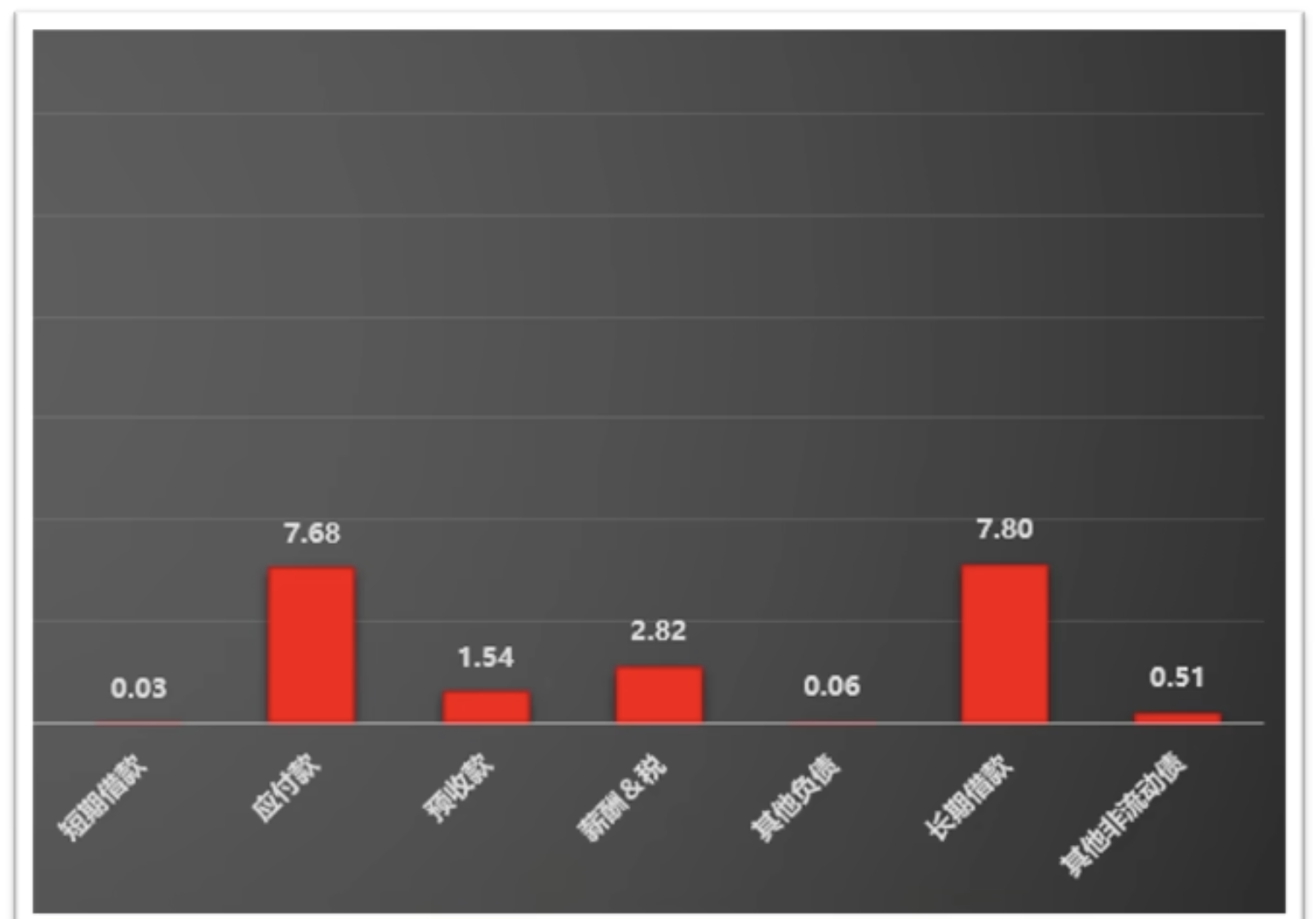

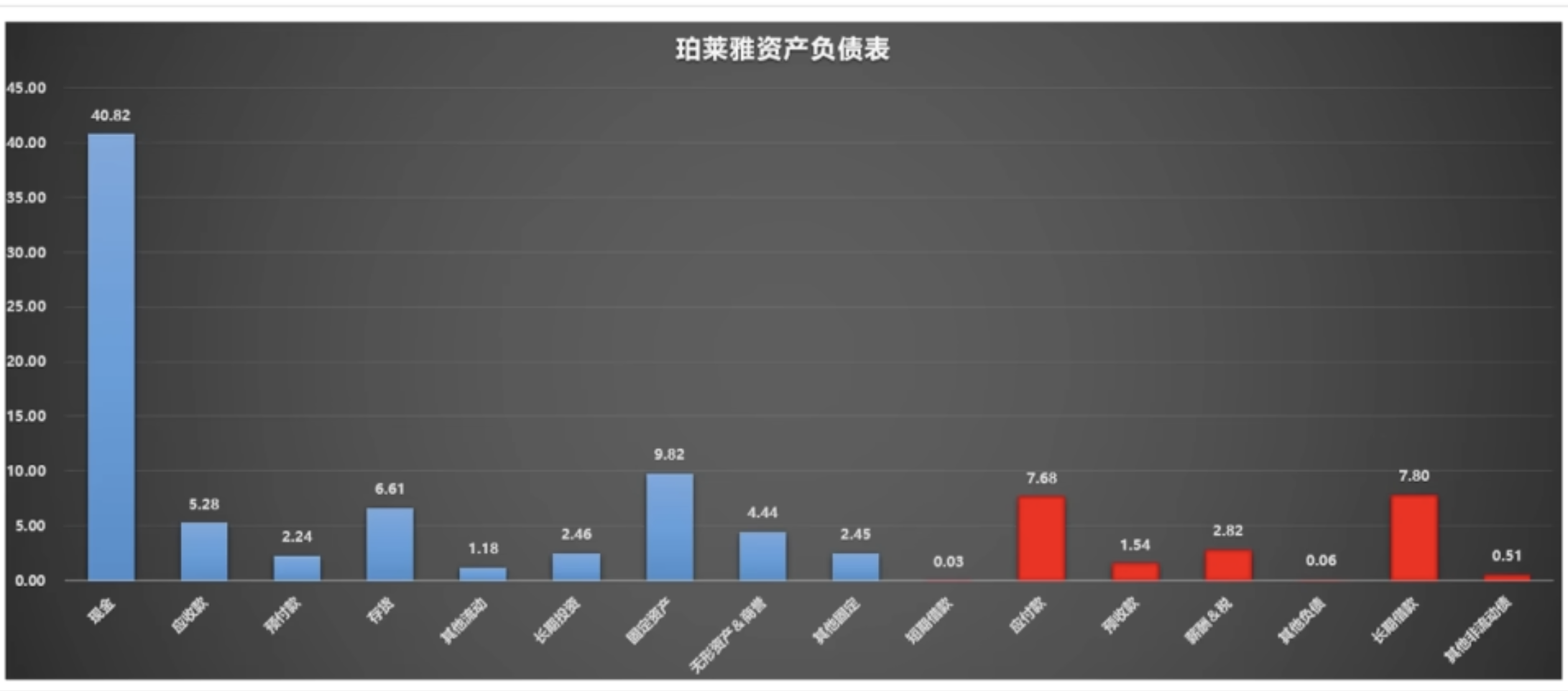

资产负债表的图形化,负债分析

以珀莱雅为例,从两个角度看

- 经营性负债: 应付账款和合同负债,虽然是债务,但实际上是企业的经营成果,所以不是越少越好,这个和企业的业绩规模匹配就行。

- 有息类负债: 短期借款,长期借款,应付债券等,公司的造血能力差,又需要资金扩张,就会用债务的方式进行融资。

- 借贷是一个双刃剑,用的好增加公司的反战速度;用的不好,就会给公司造成严重的风险。

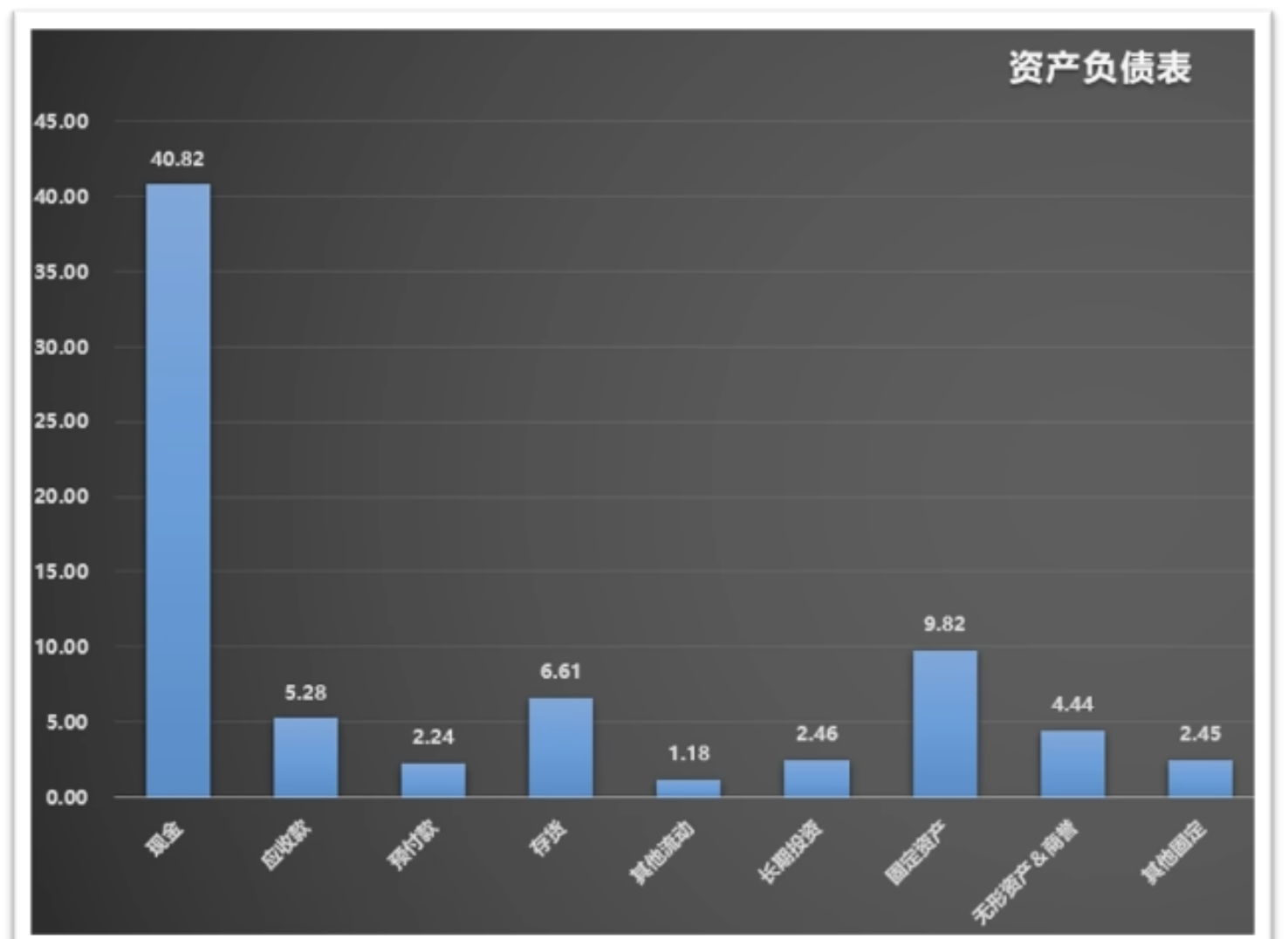

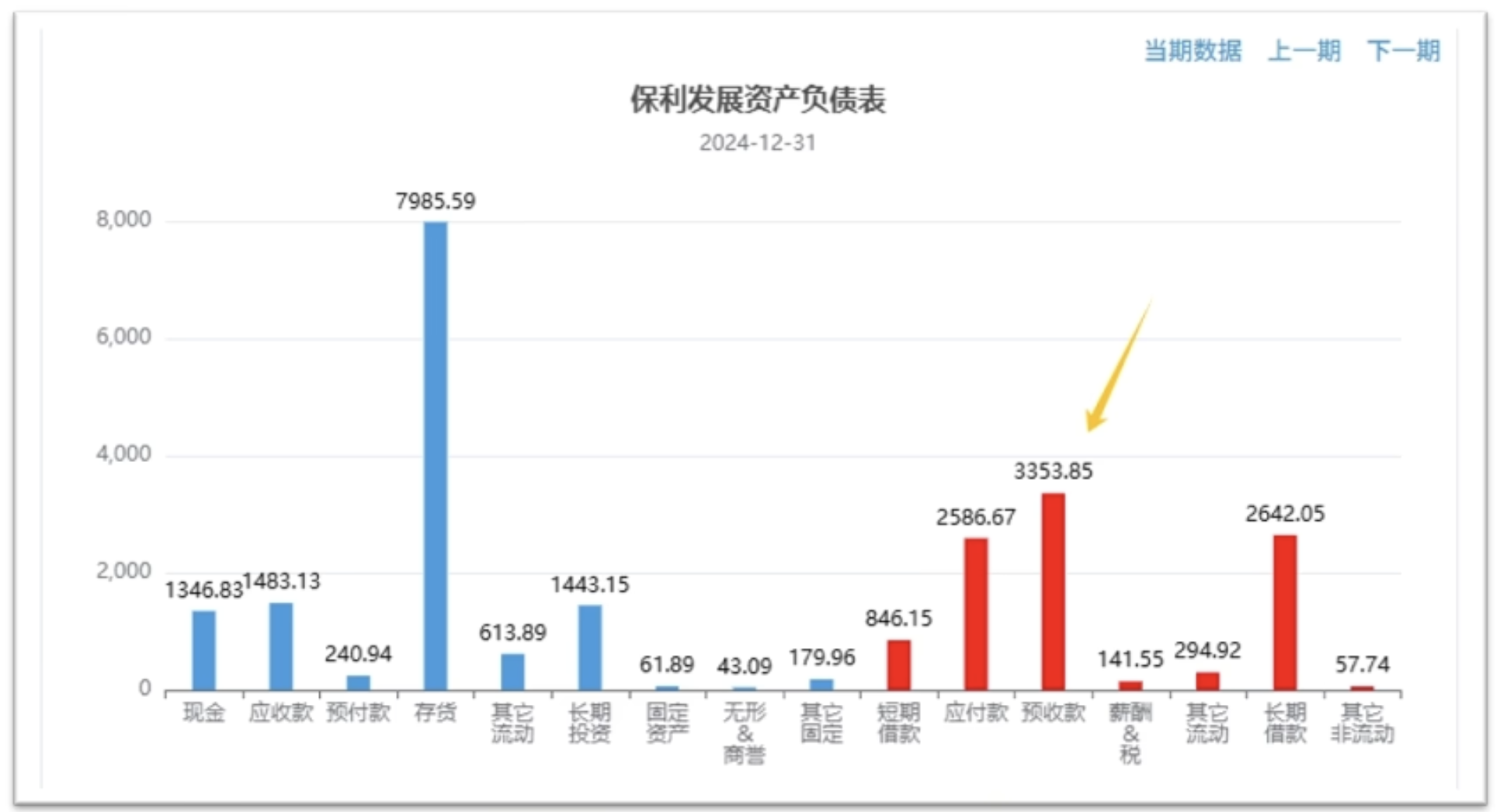

资产负债表全面图形化分析

珀莱雅是比较优秀的公司,所以资产负债表的柱状图就比较漂亮。

- 现金有 40 亿,非常高;账户的资金量,有两个维度可以分析

- 如果账上的现金没有应收账款多,直接淘汰;

- 现金能不能覆盖短期业务,如果覆盖不了的话,现金流压力会非常大,直接淘汰。

这里的“短期业务”通常指的是企业在未来一段时间内(通常是 3-12 个月)必须支付的刚性现金支出,包括:

- 供应商货款

- 员工工资

- 租金水电

- 短期债务本息

- 税费

- 必要的采购支出等

如果自有现金无法覆盖这些支出,企业就必须依赖外部融资或应收账款回收,否则就会面临现金流断裂的风险。

- 看存货,与业绩规模对比去看。

- 看固定资产,验证商业模式,属于轻资产还是重资产公司 (公司类型不同,各有各的优劣势,我们先要搞懂公司类型,才能进一步分析)。

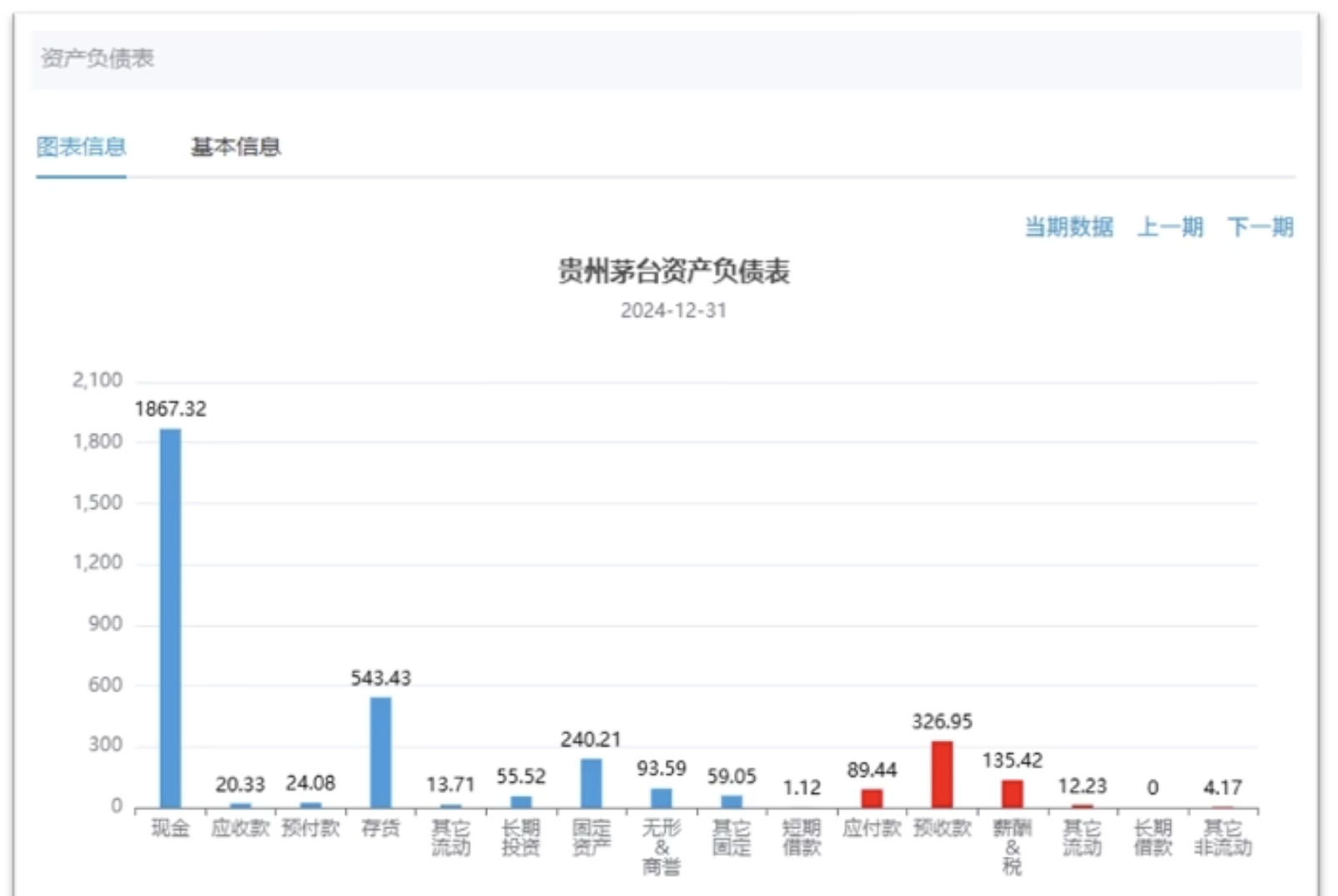

企业资产负债表图形化案例,贵州茅台

- 茅台账上现金多的快要溢出来;产品超级畅销,公司超级有钱。

- 茅台几乎是零负债的公司,负债端只有应付账款,预收账款 & 合同薪酬 和 薪酬 & 税,只有经营性负债,有息负债几乎为零。

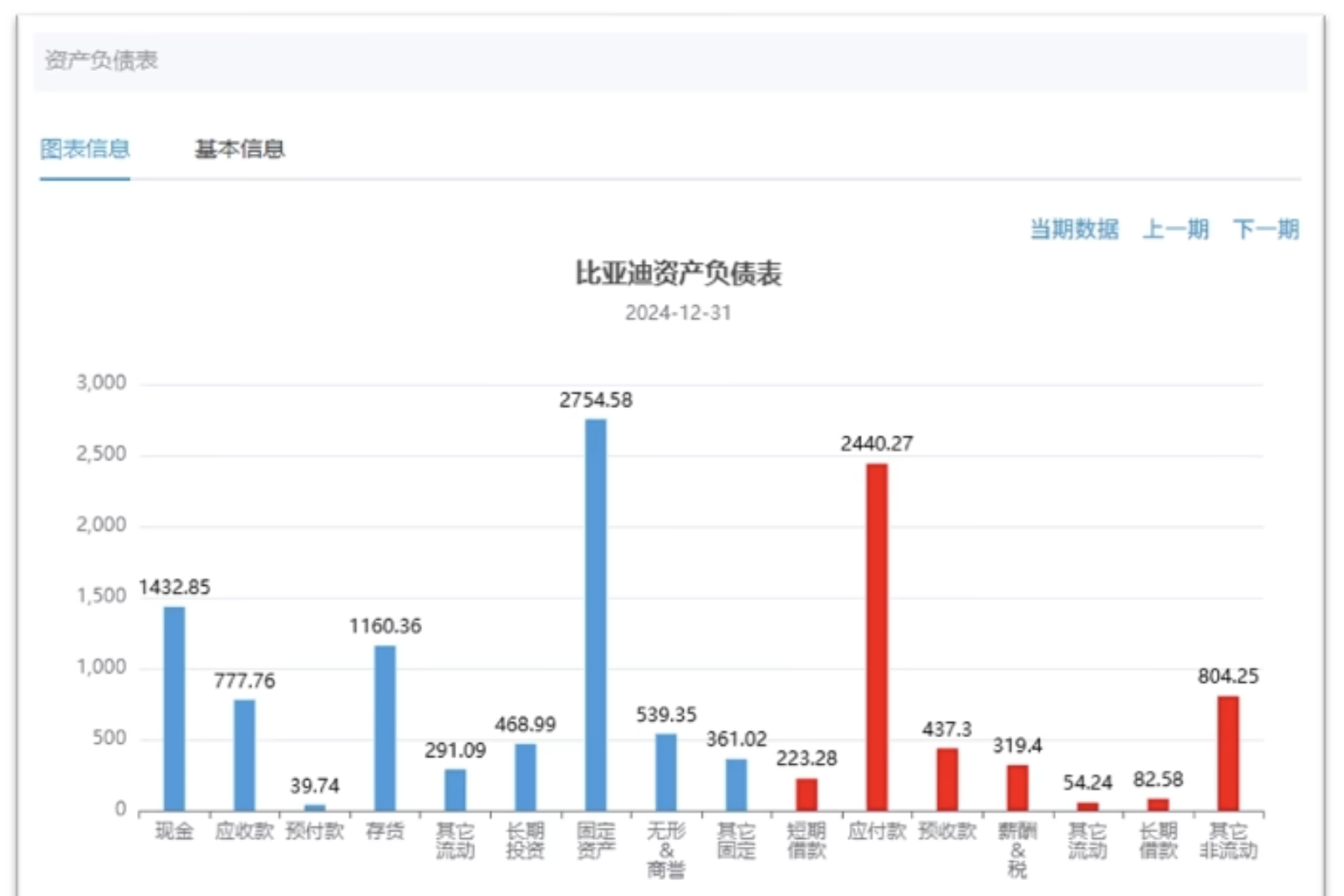

企业资产负债表图形化案例,比亚迪

- 比亚迪是制造业,有工厂,所以固定资产非常高。

- 应付款非常高,高达 2440 亿,作为汽车主机厂,供应商非常多,公司作为供应链上最强势的地位,是不是可以压一下供应商的货款,是不是可以有一个比较长的账期。

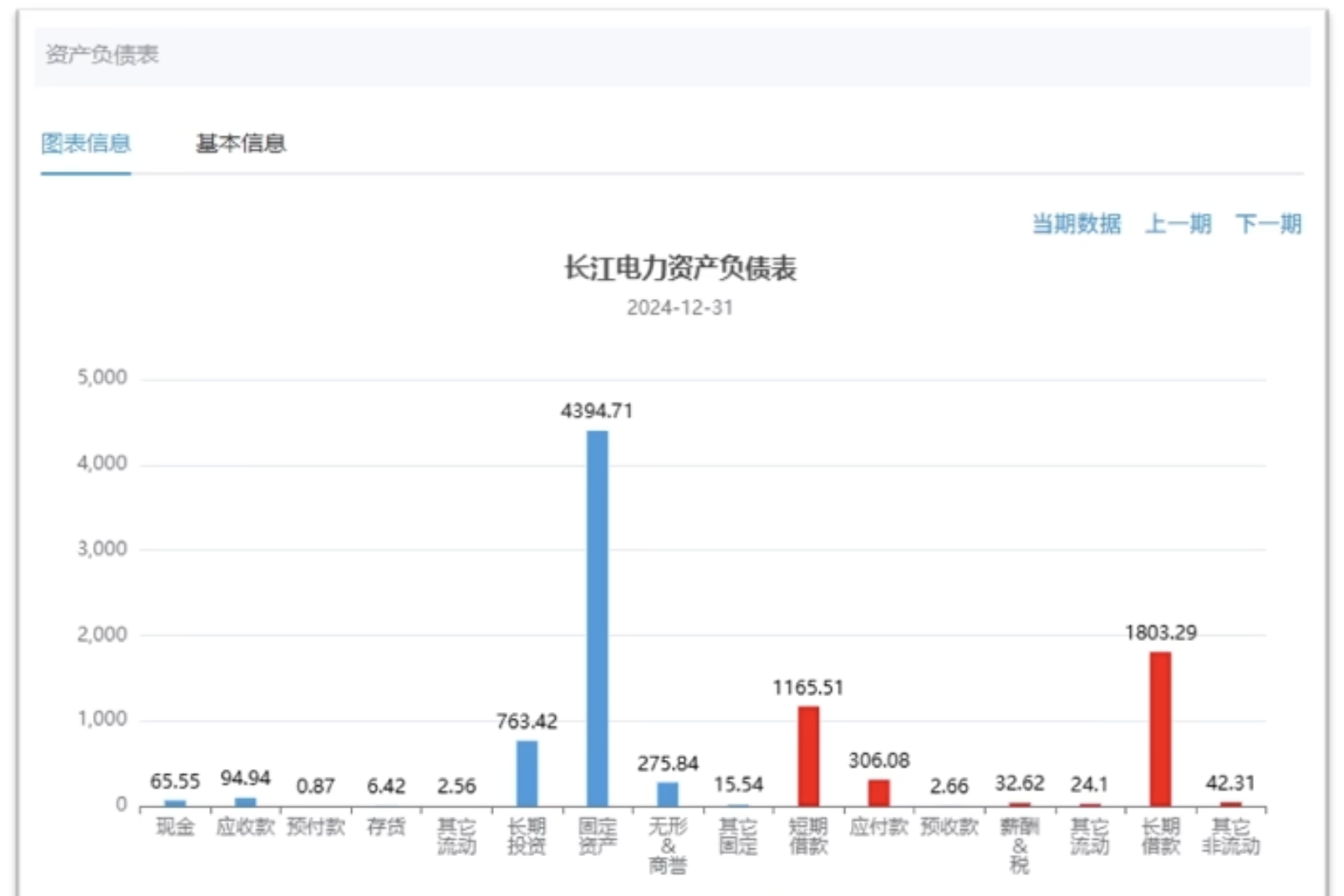

企业资产负债表图形化案例,长江电力

- 公司主要就是固定资产。

- 公司有债务是因为 2023 年收购了金沙江上的几个水电站。

- 公司账上没什么现金,因为公司日常运营,它不需要什么资金。

公司一年的业绩规模时 850 亿,利润是 330 亿,赚到钱之后,公司就把钱分给股东了。所以我们也不能光看财务数据就做判断,还是要结合一下公司的业务进行分析。

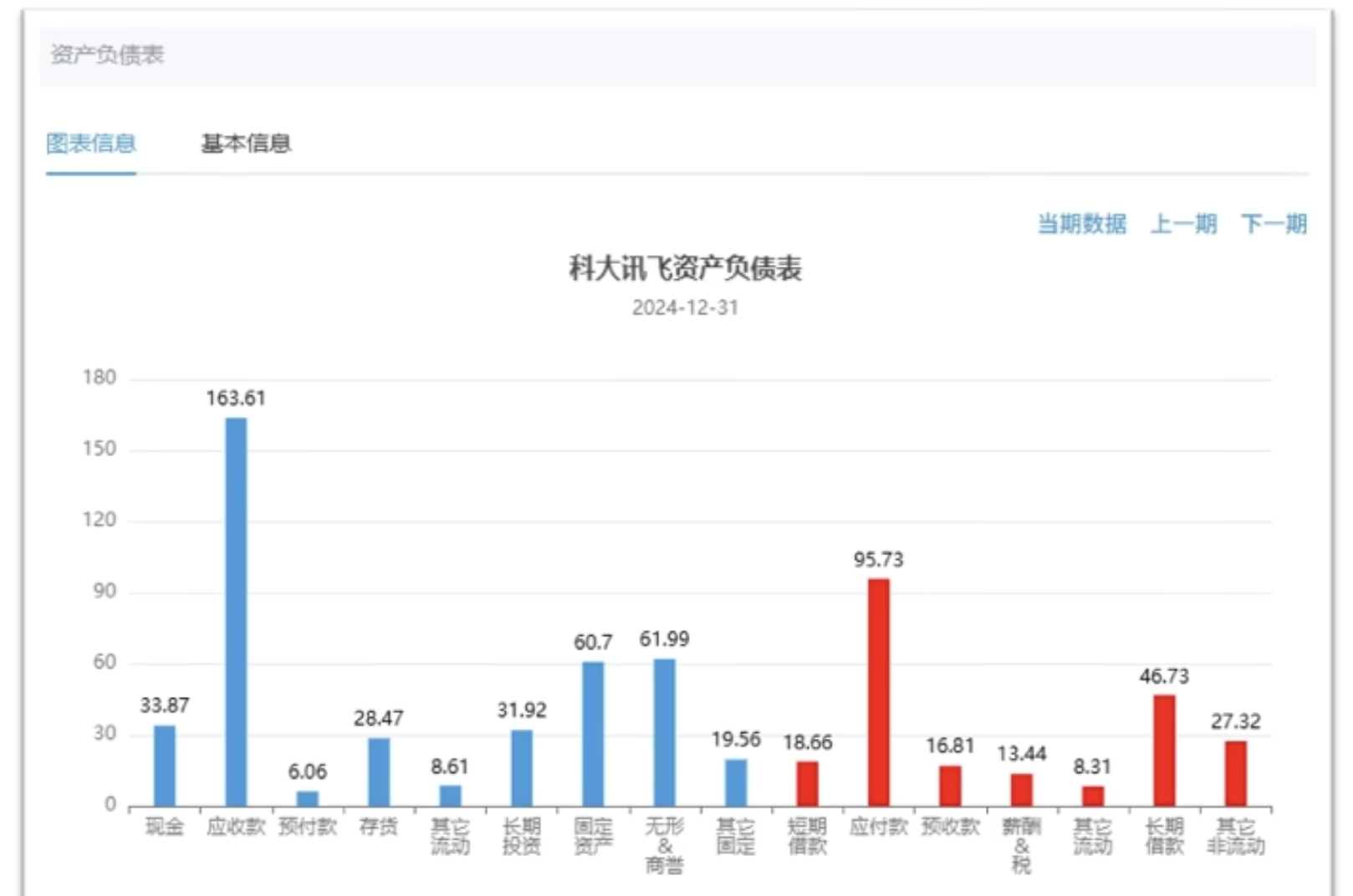

企业资产负债表图形化案例,科大讯飞

- 应收款太高了,有很多 ToC,为什么还有这么多应收款。所以看来科大讯飞主要业务是 ToB 的,而且回款比较难。

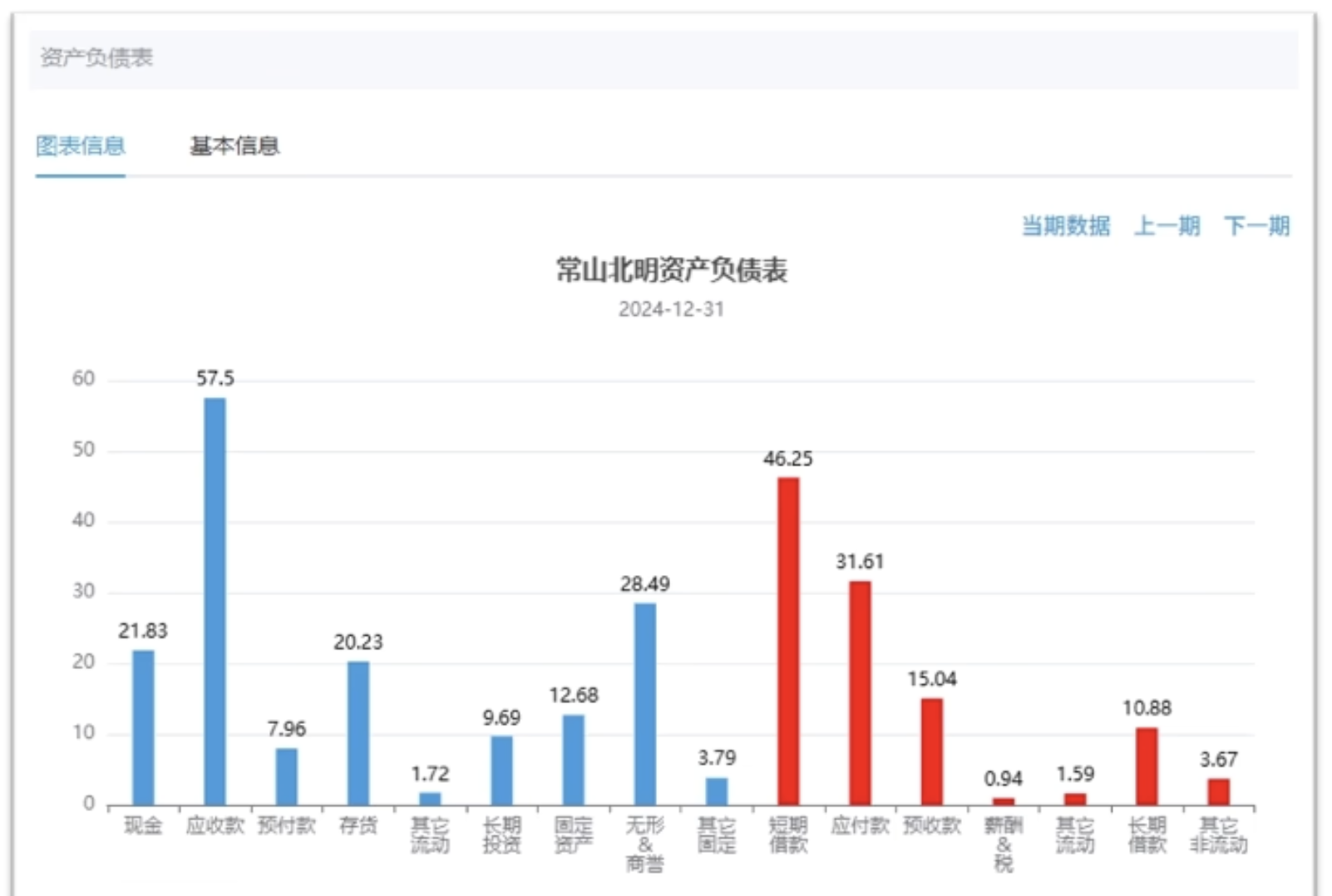

企业资产负债表图形化案例,常山北明

- 和之前的科大讯飞很类似,应收账太多。

- 另一个更严重的问题是,账上的现金覆盖不了短期债务,公司的现金流压力达到爆炸。

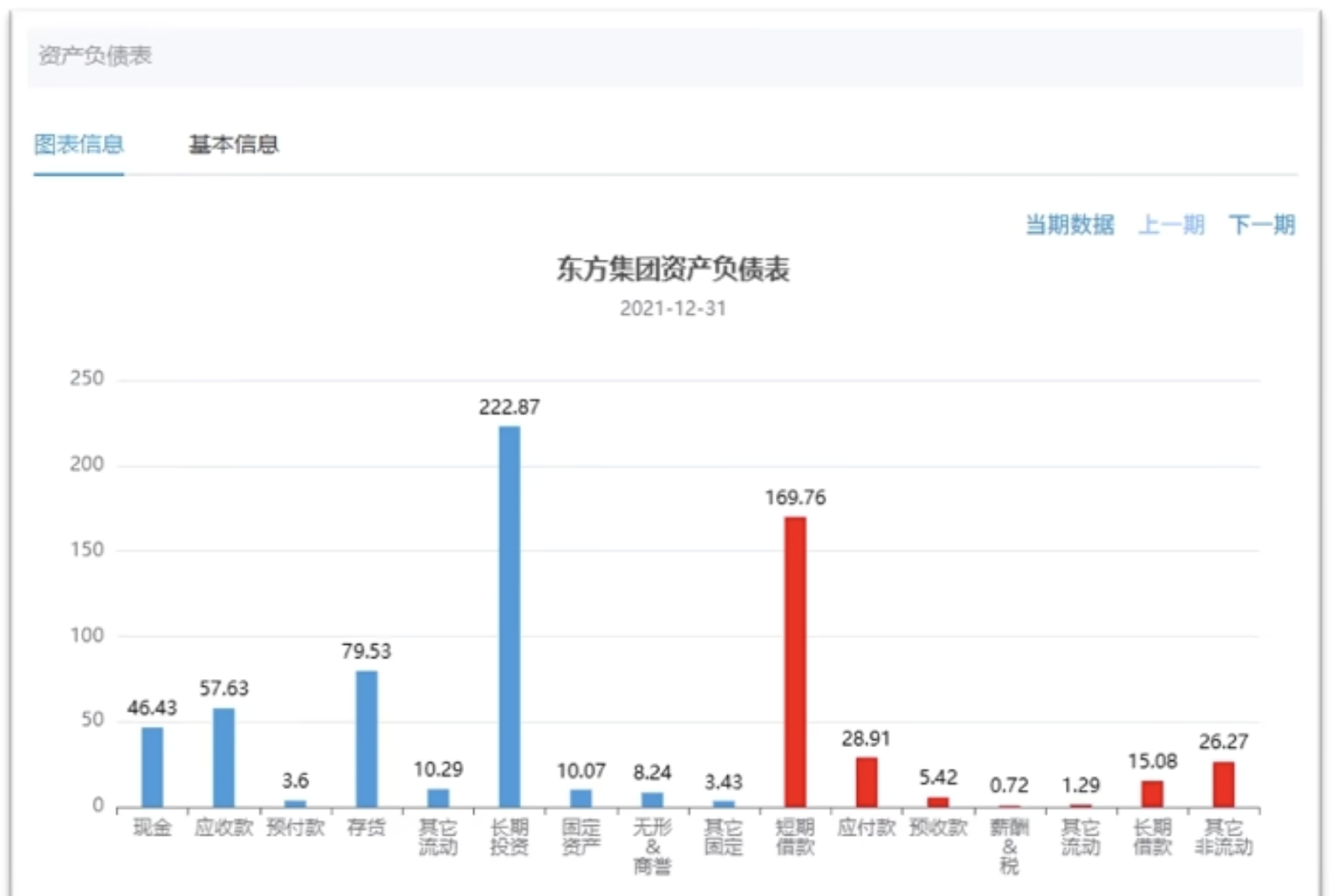

企业资产负债表图形化案例,东方集团

2021 年资产结构

- 财务造假案例,新闻说是 2021 年开始造假的。

- 产品销量很垃圾的重资产农业公司,21 年现金 46 亿,短期债务高达 169 亿,公司即便在财务造假的情况下,利润都是亏损的,这个钱要怎么还?