技术架构和产品架构的"鸿沟"与共通之处

· 24 min read

引言:提出“鸿沟”之惑

“技术架构和产品架构有一定的共通之处。” 初次听到这句话时,我感到一种顿悟,随即是更深的困惑。作为一名开发者,我打造过不少自用工具,可每当试图将其分享给他人时,总有一道难以逾越的“鸿沟”横亘在前——产品朋友觉得细节难以落地,技术同伴又觉得需求模糊不清。

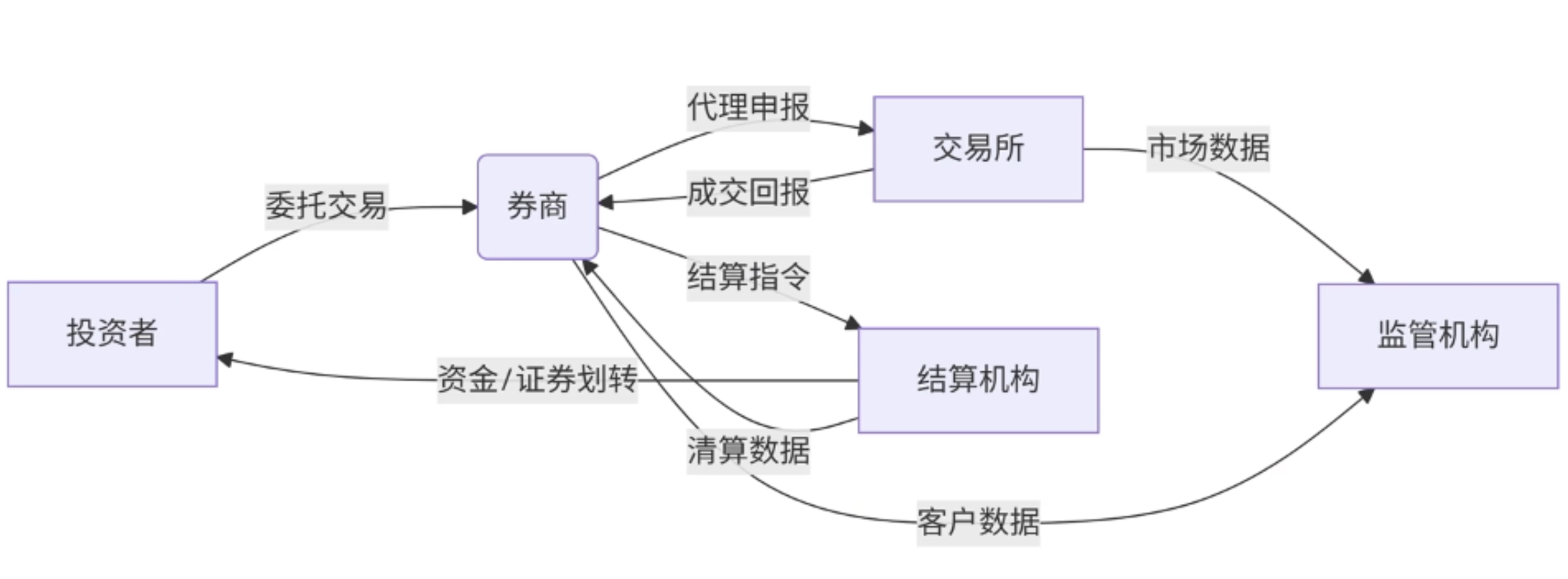

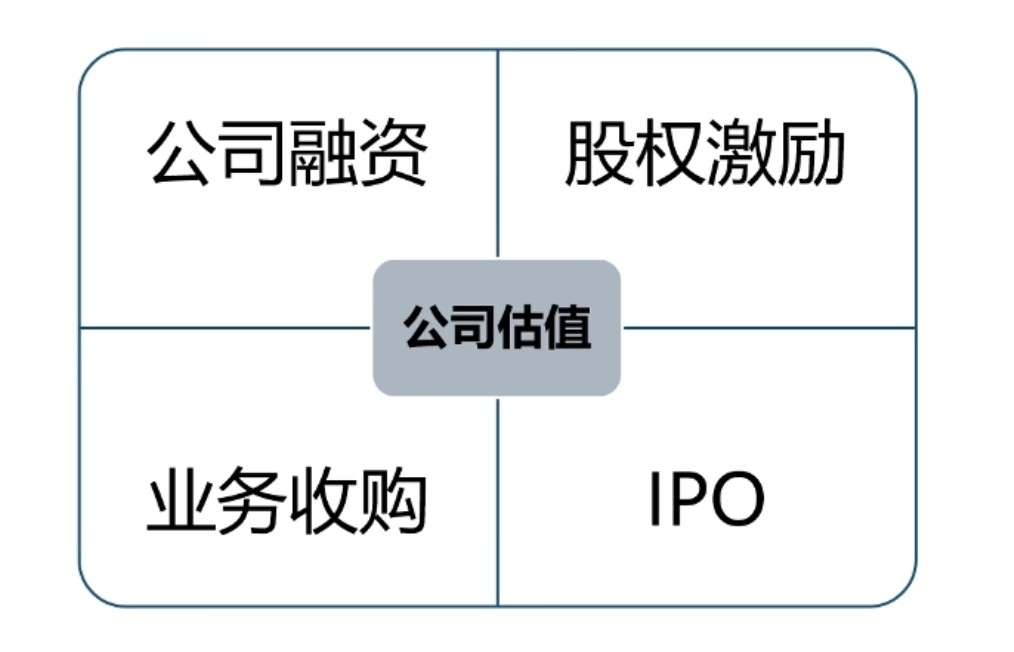

这鸿沟究竟是什么?是沟通的屏障,还是两者思维本质的不同?本文将从一个具体的金融信贷产品案例出发进行剖析,试图揭示:二者的共通之处在于模块化与结构化的抽象思维,而鸿沟则源于业务价值导向与系统质量属性导向的根本性视角差异。